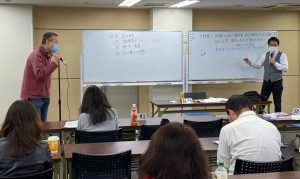

2020年12月12日(土)、第89回租税法研究会が開催されました。

今回は、「従業員の横領と重加算税-『納税者の隠蔽仮装』と同視すべきか?」と題し、大阪地裁令和元年11月7日判決を取り上げました(講師:酒井克彦代表)。

今回は役員等の役職者ではない一般の従業員が架空仕入を計上する方法で会社の金員を横領していた場合において、かかる架空仕入の計上に関して、会社に重加算税を賦課することの妥当性が争点です。

横領には隠蔽仮装がつきものですが、隠蔽仮装に基づいて過少申告をした場合には重加算税が賦課されます。重加算税を定める国税通則法68条は「納税者が隠蔽し、又は仮装し」としており、文理上は隠蔽仮装の行為主体が納税者本人である場合に限って重加算税が賦課されるようにも見受けられます。しかし、判例・通説はそのようには解しておらず、代表者以外の役員の不正のようなケースであっても「納税者本人の行為と同視」できるときには重加算税賦課を容認します。そこでは、法人の指揮監督系統や注意義務などがその根拠として論じられてきました。

さて、平場の肩書きのない従業員が、自らの私利私欲のための横領で隠蔽仮装を行っていた場合はどうでしょうか?横領の被害者でもある会社に重加算税を賦課すべきでしょうか?

会員からは多くの見解が示され、酒井教授から総括がなされました。

2020年11月28日(土)、第88回租税法研究会が開催されました。

今回は、損失が生じている期限後申告書の提出時期をテーマに議論がなされました。

国税通則法18条《期限後申告》の文理によれば「決定があるまで」はいつまででも提出することもできそうですが、他方、国税徴収権の消滅時効との関係から自ずと5年に制限されるとの見解もあり得ましょう。

今回の議論では実務家ならではの意見なども発表され、大変活発な議論が繰り広げられるとともに、酒井克彦代表から各論点につきより深度ある解説がなされました。

2020年10月10日(土)、第87回租税法研究会が開催されました。

今回は、いわゆるタキゲン事件として近時大変注目を集めている事案を取り上げました。

取引相場のない株式譲渡に係るその議決権割合の判定時期とその評価などが争点とされた同事件では、第一審判決で納税者敗訴、控訴審で逆転納税者勝訴となっており、最高裁の判断が注目されていたところです。

これを受けた最高裁令和2年3月24日第三小法廷判決は、控訴審判断を破棄し差戻す判決を言い渡しました。

本件の主たる争点は上記のとおりですが、通達の文理解釈や読替えの是非など、通達解釈の在り方にまで判断が示されていることでも重要な事案です。

お足元の悪い中ご参加いただきました会員の皆様にお礼申し上げます。

*ファルクラムでは新型コロナウイルス感染防止策として、十分な換気と座席間隔確保を徹底するほか、会場内でのマスクの着用の呼びかけ、会場入口でのアルコール消毒と検温を実施しております。

2020年9月12日(土)第86回租税法研究会が開催されました。

今回は、解雇処分に不服があり退職金の受領を拒んでいた納税者に係る退職所得課税が争点となった東京高裁平成29年7月6日判決を素材に、退職所得の権利確定主義を検討しました。

コロナショックによる業績不調により、やむを得ず従業員を解雇する企業も今後増えていくと思われる中、解雇に争いのある場合の退職所得課税を考える重要性も増していることと思われ、実務的にも有意義な議論が繰り広げられました。

*ファルクラムでは新型コロナウイルス感染防止策として、十分な換気と座席間隔確保を徹底するほか、会場入口でのアルコール消毒と検温を実施しております。

2020年8月22日(土)第85回租税法研究会が開催されました。

今回は破綻寸前の会社株式の譲渡損失の取扱いが争われた東京高裁平成27年10月14日判決を参考に、キャピタルゲインとキャピタルロス課税を検討しました。

コロナ関連倒産が増加傾向にある中で、価値の急落した株式を譲渡したことによる損失の取扱いは今後実務的にも重要となりましょう。

酒井克彦教授より事例の解説と設問が提示され、その後会員から多くの意見発表がなされました。

2020年8月8日(土)、第84回ファルクラム租税法研究会が開催されました。

今回は、日本フィルハーモニー交響楽団員事件を参考に事業所得と給与所得の判断基準を議論しました。

同事件は古典的な裁判例ですが、事業所得と給与所得の区分が曖昧にありつつある今日において、そこから新たな示唆を得ることができるように思われます。

メンバーからも様々な意見が投げかけられ、古き裁判例から新たな知識を得ることができたのではないでしょうか。

一部サンプル動画をご覧いただけます。

ファルクラムでは新型コロナウイルス感染防止策として、十分な換気と座席間隔確保を徹底するほか、会場入口でのアルコール消毒と検温を実施しております。

- 2020年6月20日(土)、第83回ファルクラム租税法研究会が開催されました。

第83回租税法研究会スタンダードゼミが開催されました!テーマを「相続人のいない場合の課税問題ー相続財産法人に対する法人課税ー」として、実務にも通じる問題点を議論しました。

そもそも相続財産法人への課税根拠をどのように捉えるべきでしょうか。相続人不在の相続が増加傾向にある中、法人概念といった租税法の基本理論にも踏み込んだ上で議論を展開しました。

講師・酒井克彦(所長)

コロナ対策として、マスク必須・消毒用アルコールの徹底・入口での検温のご協力をお願いするほか、窓を開け、席間隔も空けて開催しております!

研究会の模様を少しご覧いただけます。

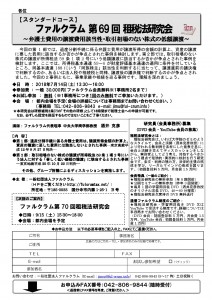

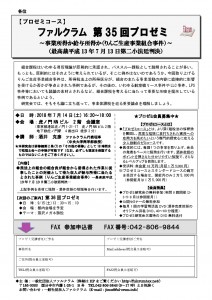

2018年7月、下記の研究会が開催されました。

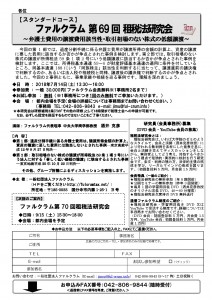

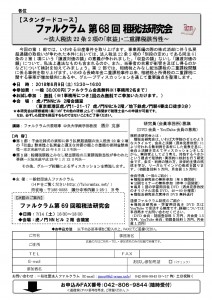

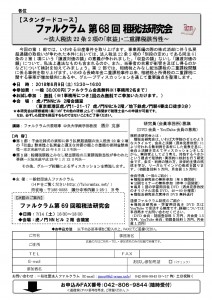

・第69回 租税法研究会

・第35回 プロゼミ

・第27回 研究ゼミ

第69回租税法研究会では、事業承継や相続を巡る事例を取り上げています。

第1部では、遺産分割手続に係る弁護士費用が譲渡所得の金額の計算上、資産の譲渡に要した費用に該当するか否かが争点とされた事例を検討しました。第2部では、取引相場のない株式の譲渡が所得税法59条1項2号にいう低額譲渡に該当するか否かが争点とされた事例を取り上げディスカッションを行いました。この事例は、所得税基本通達59-6が財産評価基本通達の適用に条件を付しているところ、同基本通達188にいう「同族株主」該当性を判断するに当たって、譲渡直前の議決権で判断するのか、あるいは法人税や相続税と同様、譲渡後の議決権で判断するのかが争点とされたものです。

第35回プロゼミでは、いわゆる「りんご生産事業組合事件」最高裁平成13年7月13日第二小法廷判決を基にディスカッションを行いました。

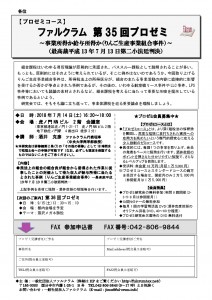

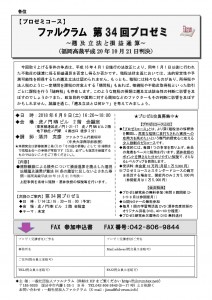

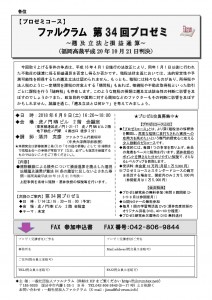

2018年6月、下記の研究会が開催されました。

・第68回 租税法研究会

・第34回 プロゼミ

・第26回 研究ゼミ

第68回租税法研究会では、いわゆる日産事件を取り上げました。

事業再編の際の株式消却に伴う払戻超過額の取扱いが争われた本件においては、法人税法22条2項の「別段の定め」である同法61条の2第1項にいう「譲渡対価の額」の意義が争われました。「収益の額」ないし「譲渡対価の額」について、私法上違法なものも含まれるのか、また、当事者の合意が影響を及ぼし得るのかなどについて研究員から報告がなされ、酒井教授から解説がなされました。

第2部では、相続税とみなし配当課税の二重課税問題に係る事例を取り上げました。いわゆる長崎年金二重課税事件以来、相続税と所得税の二重課税に関する事案が増加傾向にある中、グループディスカッションを通じて重要論点の整理がなされました。

第34回プロゼミでは、福岡高裁平成20年10月21日判決(遡及立法と損益通算)をテーマに討論がなされました。

平成30年4月14日(土)、第67回 租税法研究会が開催されました。

保証債務履行の特例である所得税法64条《資産の譲渡代金が回収不能となつた場合等の所得計算の特例》2項を巡っては多くの議論があります。

今回は、同条項の定めは例外的な租税減免規定であることから、これを基礎づける事実については納税者側に立証責任があると解するのが相当であるとされた事例について研究会員より報告がなされました。

また、後半では、いわゆるエスコ事件を取り上げ、「推定課税」の要件である帳簿書類の範囲についてディスカッションを行いました。